Flotas de contêineres e demanda crescendo em etapa - BIMCO

• 21 fevereiro 2018

Para 2018, espera-se que a frota mundial de navios de transporte cresça em sintonia com a demanda global, de acordo com a última perspectiva do mercado de frete de contêiner da BIMCO.

exigem

Tendo experimentado a queda das taxas de frete de agosto para o final do ano em 2017, a maioria das empresas de linha foi bem sucedida em elevar as taxas no início de janeiro de 2018. A maioria deles conseguiu manter a maior parte dos ganhos alcançados, considerando que outubro e novembro foram desafiadores em termos de crescimento da demanda muito baixa. A demanda fraca veio do Extremo Oriente para o comércio da Europa e no transporte intra-asiático.

Liners foram os mais bem sucedidos em manter taxas de frete mais elevadas nas pistas de comércio vinculadas aos EUA, tanto a costa leste como a costa oeste. Nos outros negócios de alto volume para o Mediterrâneo e a Europa do Norte, os aumentos de tarifas gerais anunciados (GRI) aumentaram as taxas de frete também, mas em menor medida.

Liners sempre pressionam por maiores taxas de frete em janeiro. Mas, como o crescimento da frota havia ultrapassado a demanda por uma grande margem no último terço de 2017, as taxas caíam por seis meses em janeiro. No entanto, as exportações antes do Ano Novo Chinês, em meados de fevereiro de 2018, aumentaram a demanda até tal ponto que as taxas para a Costa Leste dos Estados Unidos subiram no início de janeiro de 2018 e continuaram aumentando.

A maioria dos contêineres é movida em intervalos mais baixos intra-Ásia. Para o ano completo de 2017, o provedor de dados CTS contou 40,9 milhões de TEU sendo transportados entre diferentes portos asiáticos (+4,3% Y / Y). Nos mais importantes negócios de longo curso, o CTS contou 18,5 milhões de TEU indo do Extremo Oriente para a América do Norte (+7,3% Y / Y) e 15,8 milhões de TEU nas rotas do Extremo Oriente para a Europa (+3,7% S / A ).

A demanda também cresceu no Extremo Oriente para os negócios da África Subsaariana, +5,9 por cento para todo o ano de 2017 (2,8 milhões de TEU). Outro "comércio de menor volume" que cresceu fortemente em 2017 foi o Extremo Oriente para as estradas comerciais da América do Sul e da América Central - enviando 3,6 milhões de TEU em 2017, um aumento de 10,7% em relação ao ano passado.

De qualquer forma, você olha para isso, 2017 foi um ano forte.

Nós sempre nos concentramos muito nos lances da frente - por uma boa razão. As cargas nos lances traseiros muitas vezes apenas fornecem um pouco de receita para cobrir alguns dos custos de levar o container de volta para o Extremo Oriente para outra carga salarial lucrativa.

Em 1 de janeiro de 2018, entrou em vigor uma proibição chinesa de importações específicas. A proibição abrange a importação de 24 tipos de resíduos, incluindo resíduos de papel e resíduos de plásticos. As categorias de commodities como "minérios e sucata", "papel de celulose e desperdício" e "plásticos em formas primárias" geralmente apresentam agora entre as cinco principais commodities em muitos comércios, dominando os negócios com tendências asiáticas.

Pelo menos por um tempo, a proibição chamou a atenção da indústria e dos carregadores de volta às cargas traseiras.

No comércio entre a América do Norte e a Ásia, a mercadoria número um - por uma margem - é "papel de celulose e papelão", responsável por 1,46 milhões de TEU em 2017 (fonte: MDST), com um total estimado de 4 a 5 milhões de TEU que poderia ser afetado pela proibição chinesa (fonte: Drewry). Não se espera que os volumes sejam uma perda definitiva. Grande parte da carga afetada parece estar indo para Indonésia, Taiwan e Vietnã. No entanto, nem todo esse tipo de carga pode esperar para lá, já que a capacidade de tratamento de resíduos agora "indisponível" na China é muito maior do que as outras instalações de tratamento de resíduos no Extremo Oriente combinadas.

Fornecem

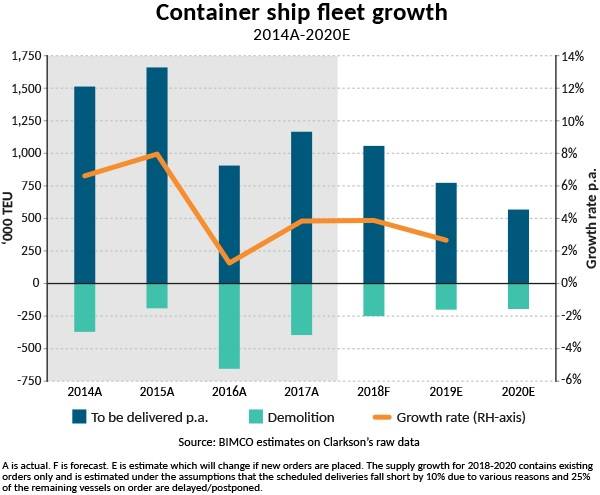

A frota de navios já expandiu 1,2 por cento no primeiro mês de 2018 - igual a toda a expansão da frota de 2016.

Uma enxurrada de novos navios foi entregue em janeiro. Não desde julho de 2010 tem um fluxo de capacidade tão grande em um mês - 254.173 TEU. Isso inclui muitos navios de alimentação, mas também cinco navios ultrapassados de mais de 20 mil TEU. No lado da demolição, três navios foram removidos (um navio de 320 TEU construído em 1981, um navio 976 TEU construído em 1990 e um navio de 3.802 TEU construído em 1998).

2017 viu um total de 398.000 TUE demolido, um nível que é obrigado a diminuir em 2018. BIMCO espera que 250.000 TEU saem da frota à medida que o ano avança. Trazendo um crescimento da frota de 3,9 por cento à medida que a entrega nova foi prevista para alcançar 1,05 milhões de TEU.

Em 2018, o foco será a implantação de porta-contentores ultra-grandes. 53 navios maiores que 13.500 TEU estão programados para entrega - esperamos que cerca de 40 deles sejam lançados. Em 2017, 55 navios do mesmo tamanho foram agendados para entrega, mas apenas 43 foram entregues.

Novas encomendas também estão sendo colocadas em um ritmo crescente. A interrupção na ordem de dezembro de 2015 até agosto de 2017 foi aquela a ser apreciada.

A frota de contentores ociosos quase desapareceu. A Alphaliner conta apenas 65 navios em sua lista com uma capacidade combinada de 191.441 TEU a partir de 5 de fevereiro de 2018. Em termos reais, isso significa que o crescimento nominal da frota terá um efeito maior no equilíbrio do mercado, como o ralentido e reativação temporário de navios torna-se insignificante.

Proprietários e investidores estavam ocupados no mercado de segunda mão em 2017. Na verdade, foi o ano mais movimentado registrado. 297 navios trocaram de mãos, avaliando US $ 4.181m (fonte: VesselsValue). Os navios Panamax estavam em demanda, mais devido ao preço do que qualquer outra coisa - com 93 navios trocando de mãos no total. Os preços de compra eram iguais aos valores de demolição de muitos dos navios, o que significava que havia pouco risco de queda da compra. Desde meados de 2017, os preços de demolição e os valores de segunda mão aumentaram.

Tudo depende do tempo - um navio panamax construído em 2009 (4,275 TEU) foi avaliado em US $ 13,7 milhões em julho de 2016, US $ 5,6 milhões em janeiro de 2017 e US $ 10,9 milhões em janeiro de 2018. Ao mesmo tempo, o valor de demolição do mesmo navio foi US $ 4,6 milhões, US $ 5,6 milhões e US $ 8,1 milhões. O que significa que os negócios feitos em janeiro de 2017 os preços eram iguais aos valores de demolição.

Outlook

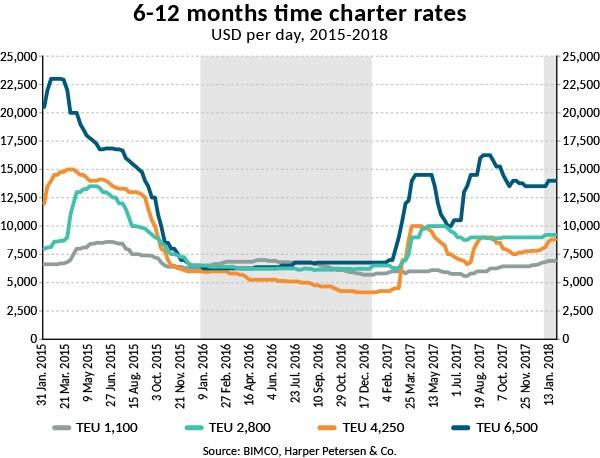

O fato de que o crescimento da demanda desacelerou em relação ao final de 2017 também é claro a partir do desenvolvimento das tarifas de frete de tempo, que atingiu o pico duas vezes no ano passado, em torno de abril / maio e em meados de setembro de 2017. No entanto, a tendência ascendente foi encorajadora, como o mergulho após o segundo pico não foi tão baixo quanto o mergulho anterior. Para um navio de 6.500 TEU, esse desenvolvimento levou taxas de fretamento de tempo de US $ 14.500 por dia em abril de 2017, até US $ 10.000 por dia em junho e até $ 16.250 por dia em setembro de 2017. No início de fevereiro, a taxa era de US $ 14.000 por dia novamente . Em todos os aspectos, as taxas de fretamento de tempo foram em grande parte deficitárias - mas 2017 apresentaram taxas consideravelmente mais elevadas em comparação com os mínimos absolutos de 2016.

o que o futuro trará? Prevê-se que o crescimento da procura global seja inferior ao de 2017, mas ainda é suficientemente elevado para potencialmente melhorar o equilíbrio fundamental do mercado. A BIMCO prevê que a demanda cresça 4,0-4,5 por cento contra um crescimento da frota de 3,9 por cento em 2018. A atualização de janeiro de seu Perspectiva Econômica Mundial do FMI aumentou significativamente o crescimento esperado do PIB nas economias avançadas para 2018 e 2019, e o crescimento nas economias avançadas é geralmente Bom para a demanda de transporte de contêineres.

Cuidado com os recipientes carregados de entrada da América do Norte onde esperamos uma mudança em 2018. Vimos um crescimento muito forte em 2016 e 2017 para as importações da Costa Oeste dos EUA e em 2015 e 2017 para as importações da costa leste dos EUA. Ainda temos de ver o efeito total da elevação da ponte de Bayonne, permitindo que navios porta-contentores ultrapassados passem e entrem na porta de Nova York / Nova Jersey (NYNJ). As importações de contêineres carregadas na NYNJ aumentaram 6 por cento para todo o ano de 2017 em comparação com o ano anterior.

Para a totalidade da costa leste dos EUA em 2017, a quantidade de contentores carregados de entrada cresceu 10,1 por cento. A indústria demorou um pouco a abraçar os bloqueios expandidos do Canal do Panamá - mas eles estão fazendo uso deles agora. 2018 é provável que seja o ano em que muitas redes de contêineres chamando a Costa Leste dos Estados Unidos tornar-se-ão totalmente escaladas através da implantação de porta-contentores ultra grandes.

-82725)

-82727)